-

信用保証料の差引計算について

2017年4月4日

横浜市信用保証協会及び神奈川県信用保証協会より、信用保証料の差引計算について

お知らせがありました。<神奈川県信用保証協会>

平成29年4月1日より、中小企業の皆様へのサ-ビス向上・一時的な負担軽減のため、信用保証料の支払い方法が変更されます。期日未到来の既存の保証付融資を新たな保証付融資で借り換える場合、完済する保証付融資の「返戻保証料」を新たな保証付融資の「信用保証料」から差し引いた額をお支払いします。

詳しくは、神奈川県保証協会のホームページまでお問い合わせください。リンク

下記のURLをクリックすると神奈川県保証協会ホームページにリンクしますhttp://www.cgc-kanagawa.or.jp/news/2904hosyoryo_sasihiki/

<横浜市信用保証協会>

中小企業の皆様へのサービス向上・一時的な負担軽減のため、平成29年4月1日から信用保証料徴収についての取り扱いを一部変更致します。詳しくは、横浜市保証協会のホームページまでお問い合わせください。

リンク

下記のURLをクリックすると横浜市信用保証協会ホームページにリンクします

http://www.sinpo-yokohama.or.jp/guide/pdf/201703_sashihiki.pdf -

東京都新宿区 中小企業向け制度融資

2017年4月4日

新宿区では、区内中小企業の方々が経営に必要な資金を低利で受けられるように、金融機関への融資紹介を行っています。経営の拡大・安定化、区内での創業等にお役立てください。この制度は、区の資金を預託した金融機関に融資を紹介するもので、融資金額等については、信用保証協会の保証、連帯保証、不動産担保の条件により、金融機関が決定します。

・利用可能な方

(1)ア 法人は次の要件をいずれも備えていること。

①.区内に本店(営業の本拠)があり、区内で同一事業を引き続き1年以上営業しており、かつ

本店登記が登記日から1年以上区内にあること

②.本店(営業の本拠)と本店登記が区内の同一所在地にあること

イ 個人は、区内に事業所(営業の本拠)があり、区内で同一事業を引き続き1年以上営業していること(個人事業で区内在住1年以上の場合は東京都内の営業の本拠も可)

(なお、創業資金、商店街空き店舗活用支援資金については、別途要件あり)

※法人、個人とも1期以上確定申告を行っていることも条件となります

(2)東京信用保証協会の保証対象業種を営んでいること

※信用保証協会の保証対象にならない業種 バー・キャバレーなどの遊興娯楽業、金融業、その他の協会が定める業種

※事業に係る許認可等を受けていること。

(3)住民税・事業税を滞納していないこと。(分納は不可)

詳しくは、下記URLをクリックしますと新宿区のホームページへリンクします。ご参照ください。

http://www.city.shinjuku.lg.jp/content/000213865.pdf -

東京都中小企業制度融資

2017年4月4日

経営セーフ

1.都内に事業所(住居)があり、保証協会の保証対象となる業種を営んでいること。

(ただし、一定の業歴要件が必要となる場合があります。)

2.事業税その他租税の未申告、滞納がないこと。

(ただし、完納の見通しが立つ場合などはこの限りではない。)

3.許可、認可、登録、届出等が必要な業種にあっては、当該許認可等を受けている(又は、受ける)こと。

※創業を計画している方にご利用いただける制度は、創業融資です。

※極度型融資については、引き続き2年以上同一事業を営んでいることが必要です。

4.現在かつ将来にわたって、暴力団員等に該当しないこと、暴力団員等が経営を支配していると認められる関係等を有しないこと及び暴力的な要求行為等を行わないこと。

※業種により、資本金や従業員の条件があります。

資金使途 運転資金・設備資金

融資限度額 2億8,000万円

返済方法 分割返済(元金据置期間は2 年以内)ただし、融資期間が1 年以内の場合は一括返済とすることができます。

上記融資制度について、詳しくは下記URLをクリックすると東京都産業労働局のホームページへリンクします。ご参照ください。

http://www.sangyo-rodo.metro.tokyo.jp/chushou/19%20keieise-fu.pdf -

セーフティネット保証5号認定の指定業種

2017年4月4日

経済産業省が業績の悪化している業種に属する事業を行う中小企業を対象とするセーフティネット保証5号について、平成29年度第1四半期の指定業種を公表しました。指定期間は、平成29年4月1日から6月30日までです。

全体的には指定業種が262から82の業種が減少し、67の業種が追加され、247に減少しました。

新たに建築工事業・木造建築工事業・建築リフォ-ム工事業・一般管工事業・冷暖房設備工事業・給排水・衛生設備工事業・機械器具設置工事業・新聞業・新聞小売業などが追加され、内装工事業・情報処理サ-ビス業・家具小売業・土地売買業(投機を目的としないものに限る)などが指定から外れました。

経済産業省は、平成29年4月1日から平成29年6月30日までのセーフティネット保証5号の対象業種について、ホームページに掲載しております。(下記URLを選択すると経済産業省ホームページに移動します)

http://www.meti.go.jp/press/2016/03/20170321002/20170321002.html

セーフティネット保証5号の指定業種(平成29年4月1日~平成29年6月30日)

http://www.meti.go.jp/press/2016/03/20170321002/20170321002-2.pdf -

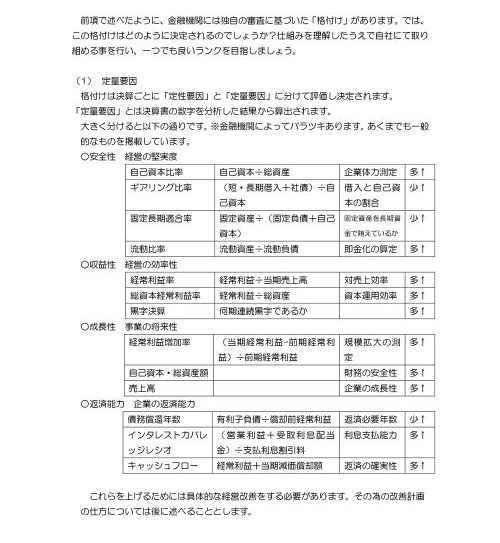

中小企業の金融基礎知識連載 第8回

2017年3月24日

格付けの決定方法~格付けアップを図ろう~

-

東京都中小企業制度融資 一般事業資金融資

2017年3月1日

①利用可能な方

中小企業者又は組合で、次の条件を全て満たすことが必要です。

1.都内に事業所(住居)があり、保証協会の保証対象となる業種を営んでいること。

(ただし、一定の業歴要件が必要となる場合があります。)

2.事業税その他租税の未申告、滞納がないこと。

(ただし、完納の見通しが立つ場合などはこの限りではない。)

3.許可、認可、登録、届出等が必要な業種にあっては、当該許認可等を受けていること。

※創業を計画している方にご利用いただける制度は、創業融資です。

※極度型融資については、引き続き2年以上同一事業を営んでいることが必要です。

4.現在かつ将来にわたって、暴力団員等に該当しないこと、暴力団員等が経営を支配していると認められる関係等を有しないこと及び暴力的は要求行為等を行わないこと。

製造業等(ソフトウェア業、情報処理サービス業、建設業、不動産業、運送業、出版業などを含む。) 資本金3億円以下 従業員数300人以下(*1)

卸売業 資本金1億円以下 従業員数100人以下

小売業(飲食業を含む。) 資本金5千万円以下 従業員数50人以下

サービス業 資本金5千万円以下 従業員数100人以下(*2)

医療法人(*3) 資本金(条件なし) 従業員数300人以下

(*1)ゴム製品製造業(自動車又は航空機用タイヤ及びチューブ製造業並びに工業用ベルト製造業を除く)は900人以下

(*2)旅館業は200人以下

(*3)医業を主たる事業とする法人(医療法人及び医業を主たる事業とする社会福祉法人、財団法人又は社団法人)

使用使途 運転資金・設備資金

融資限度額 2億8,000万円

融資期間 運転資金の場合 7年以内(措置期間6ヶ月以内を含む)

設備資金の場合 10年以内(措置期間6ヶ月以内を含む)

融資利率 金融機関所定利率

なお、詳しくは下記URLをクリックしますと、東京都産業労働局のホームページへリンクします。ご参照ください。

http://www.sangyo-rodo.metro.tokyo.jp/chushou/07-08%20jigyouippan.pdf

-

東京都中小企業制度融資 小口零細企業保証制度

2017年3月1日

1.利用可能な方 1及び2を満たし、次に掲げる①~⑥までのいずれかに該当する方。

①常時使用する従業員の数が20 人(卸売業、小売業又はサービス業を主たる事業とする事業者については5 人)以下の会社及び個人であって、農業、林業(素材生産業及び素材生産サービス業を除く。)、漁業、金融・保険業(保険媒介代理業及び保険サービス業を除く。)以外の業種に属する事業(以下「特定事業」といいます。)を行う方

②常時使用する従業員の数がその業種ごとに信用保険法施行令で定める数以下の会社及び個人であって、その政令で定める業種に属する事業を主たる事業とするもののうち、特定事業を行う方

③事業協同小組合であって、特定事業を行う方又はその組合員の3 分の2 以上が特定事業を行う者である方

④特定事業を行う企業組合であって、その事業に従事する組合員の数が20 人以下の方

⑤特定事業を行う協業組合であって、常時使用する従業員の数が20 人以下の方

⑥医業を主たる事業とする法人であって、常時使用する従業員の数が20 人以下の方

2.この融資を含め、全国の信用保証協会の保証付融資の合計残高が1,250 万円以下であること。

使用使途 運転資金・設備資金

融資限度額 1,250万円(全国の信用保証協会の保証付融資の合計残高を含めます。)

利率 変動金利・固定金利

上記融資制度について、詳しくは下記URLをクリックすると東京都産業労働局のホームページへリンクします。ご参照ください。

http://www.sangyo-rodo.metro.tokyo.jp/chushou/02%20koguchi.pdf